2021.09.06

来月より開始!適格請求書発行事業者の登録方法や注意点を解説!

前回はインボイス制度を知ってもらうために、消費税の仕組みやインボイス制度が適用されることによる影響を解説しました。

今回は登録申請の開始が来月になりました適格請求書発行事業者の登録方法を解説していきます。

登録方法を解説する前にインボイス制度について簡単に説明します。

インボイス制度の内容

インボイス制度とは、正式には適格請求書等保存方式といい、消費税の仕入税額控除を受ける要件として、原則、適格請求書発行事業者から交付を受けた適格請求書の保存が必要となる制度です。

つまり、適格請求書発行事業者と取引し、その取引の相手先である適格請求書発行事業者から適格請求書を発行してもらわなければ、消費税の仕入税額控除が適用できないことになります。

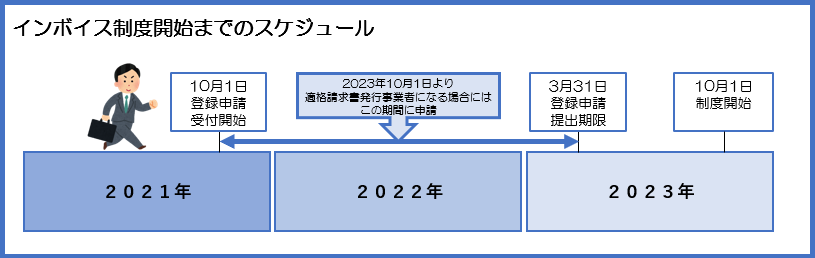

この適格請求書発行事業者になるための受付が来月の10月1日から開始します。

ここからは適格請求書発行事業者の登録方法を 紹介します。

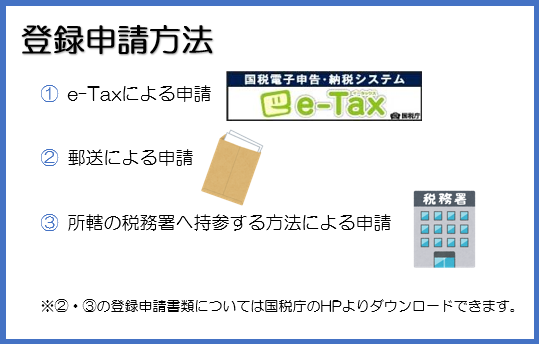

登録方法は簡単!e-taxによる申請もしくは郵送による申請

登録申請は簡単です。

登録申請書をe-taxもしくは郵送にて提出するだけです。

個人事業者はスマートフォンでも手続が可能となります。

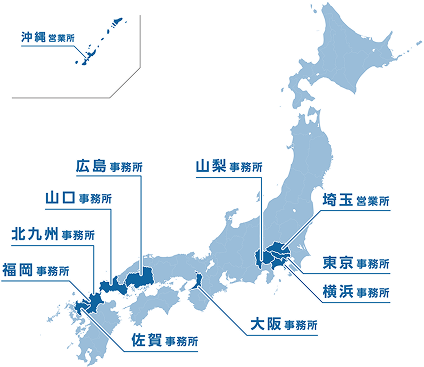

郵送の場合には各国税局のインボイスセンターに提出する必要があります。

提出開始は令和3年10月1日からです。

インボイス制度を2年後の令和5年10月1日から受けようとする場合には令和5年3月31日までに提出する必要があるので、注意が必要です。

適格請求書発行事業者の登録の通知については、登録申請書をe-taxにより提出して、登録通知について電子での通知を希望した場合は、メッセージボックスに登録番号等が記載された登録通知書がデータで格納されます。

その他の場合には、書面にて登録番号等が記載された登録通知書が送付されます。

適格請求書発行事業者になれるのは課税事業者だけ?

ここで注意すべき点が、課税事業者しか適格請求書発行事業者になれないということです。

免税事業者が適格請求書発行事業者になるには課税事業者選択届出書を提出して課税事業者になる必要があります。

ただし、例外的に免税事業者が令和5年10月1日の属する課税期間中に登録を受けることとなった場合には、登録日から課税事業者となる経過措置も設けられています。

この場合には課税事業者選択届出書の提出は不要となります。

※個人事業者も同様の経過措置が設けられています。

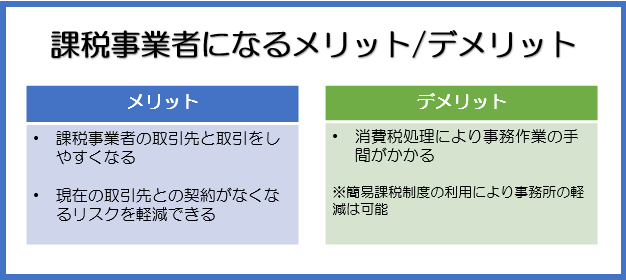

どちらにしても適格請求書発行事業者になるには課税事業者になることが必須です。

これまで免税事業者だった方でも課税事業者になるか検討する必要があります。

取引先やご自身の現状を把握して適切な選択しましょう!

簡易課税制度の適用の有無も考えよう!

課税事業者になる場合には消費税の申告が必要となるのですが、消費税の計算には原則課税と簡易課税の2種類あります。

簡易課税の場合には事前に届出を提出する必要がありますが、有利な方を選択することが可能です。

また、消費税処理による事務処理を軽減することもできるため検討してみてください。

業種業態によって有利、不利は変わってきますので事前にしっかりと判定をしておくようにしましょう!

考えることが多いインボイス制度

ここまでインボイス制度の申請方法からインボイス制度の注意点等を解説しましたが、いかがだったでしょうか?

消費税の計算方法は年々複雑になっているのが現状です。

これまでは免税事業者で消費税の計算をする必要がなかった方でも、今後は課税事業者として消費税の申告が必要となる場合があります。

まずは、課税事業者になるのか?

そして課税事業者になる場合は簡易課税制度の適用をするのか?

現状を考えて最適な方法を選択ができるようにしておきましょう!

税務に関するお悩みがある方は、アイユーコンサルティンググループまでお気軽にご相談ください。