2025.04.04

相続で消費税の納税義務が発生する⁉判断基準と注意すべきポイント

こんにちは。

中小企業の事業承継と成長支援に強いアイユーコンサルティンググループです。

春の陽気が感じられる季節となり新生活が始まるころとなりましたが、皆さまいかがお過ごしでしょうか。

相続が発生したことにより事業を引き継ぐ場合には、さまざまな手続きが必要になります。

今回は、相続で事業を引き継いだ場合の消費税の納税義務について、重要なポイントを解説いたします。

消費税の納税義務の判定

相続により事業を引き継ぐ際には、まず消費税を納める義務があるかどうか確認することが重要です。

消費税の納税義務の有無は、通常、その課税期間の基準期間(前々年)における課税売上高が1,000万円を超えるかどうかで判定することが原則です。

個人事業者が相続により被相続人の事業を承継した場合、被相続人の課税売上高も考慮して判定を行う必要があります。

被相続人の基準期間における課税売上高が1,000万円を超えるかどうかで判定します。

被相続人の基準期間における課税売上高が1,000万円を超える場合には、相続があった日の翌日からその年12月31日までの期間は消費税を納めるべき事業者(以下「課税事業者」という)に該当します。

【前提】

相続開始日:令和7年1月31日

被相続人の基準期間(令和5年)における課税売上高:1,500万円

相続人の基準期間(令和5年)における課税売上高:500万円

【令和7年の納税義務の判定】

1,500万円 > 1,000万円

⇒被相続人の基準期間における課税売上高が1,000万円を超えるため、令和7年2月1日から令和7年12月31日までの間は課税事業者に該当します。

相続人と被相続人の基準期間における課税売上高の合計額が1,000万円を超えるかどうかで判定します。

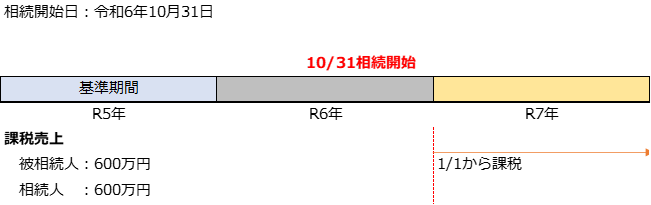

【前提】

相続開始日:令和6年10月31日

被相続人の基準期間(令和5年)における課税売上高:600万円

相続人の基準期間(令和5年)における課税売上高:600万円

【令和7年の納税義務の判定】

600万円+600万円=1,200万円 > 1 ,000万円

⇒相続人と被相続人の基準期間における課税売上高の合計額が1,000万円を超えるため、令和7年1月1日から令和7年12月31日までの間は課税事業者に該当します。

【前提】

相続開始日:令和5年7月31日

被相続人の基準期間(令和5年)における課税売上高:600万円

相続人の基準期間(令和5年)における課税売上高:600万円

【令和7年の納税義務の判定】

600万円+600万円=1,200万円 > 1,000万円

⇒相続人と被相続人の基準期間における課税売上高の合計額が1,000万円を超えるため、令和7年1月1日から令和7年12月31日までの間は課税事業者に該当します。

各相続人が共同して被相続人の事業を相続したものとします。

この場合において、被相続人の基準期間における課税売上高は、各相続人の法定相続分等に応じた割合を乗じた金額とします。

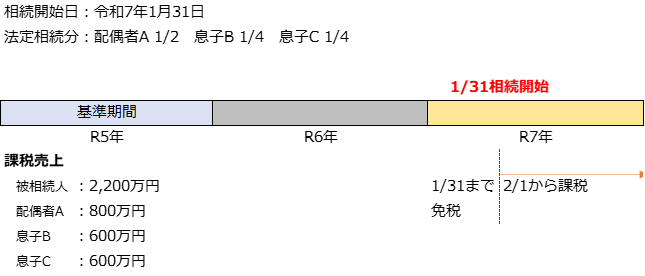

【前提】

相続開始日:令和7年1月31日

相続人:配偶者A、息子B、息子C

被相続人の基準期間(令和5年)における課税売上高:2,200万円

配偶者Aの基準期間(令和5年)における課税売上高:800万円

息子Bの基準期間(令和5年)における課税売上高:600万円

息子Cの基準期間(令和5年)における課税売上高:600万円

【令和7年の納税義務の判定】

・配偶者A 2,200万円×1/2=1,100万円 > 1,000万円

・息子B 2,200万円×1/4=550万円 ≦ 1,000万円

・息子C 2,200万円×1/4=550万円 ≦ 1,000万円

⇒配偶者Aは、被相続人の基準期間における課税売上高が1,100万円(2,200万円×法定相続分1/2)となり1,000万円を超えます。したがって、令和7年2月1日から令和7年12月31日までの間は課税事業者に該当します。

息子B及び息子Cは、被相続人の基準期間における課税売上高が550万円(2,200万円×法定相続分1/4)となるため、課税事業者に該当しません。

民法第909条(遡及効)で遺産の分割は、相続開始の時にさかのぼってその効力を生ずると定められており、遺産分割協議調った場合には法定相続分に応じた割合で納税義務の判定を行ってもよい旨が、国税局の文書回答にて示されています。

したがって、被相続人の基準期間における課税売上高は、各相続人の法定相続分に応じた割合を乗じた金額とします。

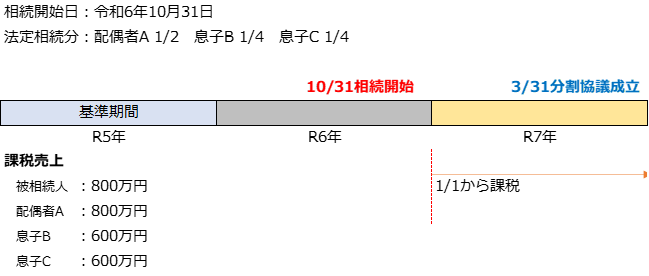

【前提】

相続開始日:令和6年10月31日

遺産分割協議の効力発生日:令和7年3月31日

相続人:配偶者A、息子B、息子C

被相続人の基準期間(令和5年)における課税売上高:800万円

配偶者Aの基準期間(令和5年)における課税売上高:800万円

息子Bの基準期間(令和5年)における課税売上高:600万円

息子Cの基準期間(令和5年)における課税売上高:600万円

【納税義務の判定】

配偶者A 800万円×1/2+800万円=1,200万円 > 1,000万円

息子B 800万円×1/4+600万円=800万円 ≦ 1,000万円

息子C 800万円×1/4+600万円=800万円 ≦ 1,000万円

⇒配偶者Aは、相続人と被相続人の基準期間における課税売上高の合計額が1,200万円(800万円×法定相続分1/2+800万円)となり1,000万円を超えます。したがって、令和7年1月1日から令和7年12月31日までの間は課税事業者に該当します。

息子B及び息子Cは、相続人と被相続人の基準期間における課税売上高の合計額が800万円(800万円×法定相続分1/4+600万円)となるため、課税事業者に該当しません。

まとめ

いかがでしょうか。

相続があった場合における消費税の納税義務の判定は複雑ですが、被相続人の売上実績を把握することで、後のトラブルを防ぐことが可能です。

状況に応じた的確な判断をするためには、専門家の助言を求めることが有効です。

税務に関するお悩みがある方は、アイユーコンサルティンググループまでお気軽にお問い合わせください。