2025.05.06

【2025年適用開始】ミニマムタックスの仕組みと影響~超富裕層向け新たな課税ルールとは?~

こんにちは。

中小企業の事業承継と成長支援に強いアイユーコンサルティンググループです。

今回は2025年1月1日から適用開始の”極めて高い水準の所得に対する負担の適正化”、いわゆる『ミニマムタックス』について、適用される目安感も含め解説します。

なお、以下では話を分かりやすくするため復興特別所得税と所得控除については考慮しないものとします。

皆さんは「1億の壁」という言葉を聞いたことがありますか? 財務省の公表資料によれば、個人の所得税負担率は1億円という所得金額を境に、右肩下がりに低下することとなり、これがいわゆる「1億の壁」です。所得が上がるのに所得税負担率が下がるというのは不思議な感じがしますが、なぜこのようなことが起こるのでしょうか。

これは、1億円という所得金額を境に、給与所得などを含むいわゆる累進税率(所得が増えるほど税率が高くなる)が適用される所得よりも、株式の配当や売却益など税率が固定となる金融所得が多くなることに理由があります。

具体的には、例えば1億円の所得がある場合、給与所得のみの場合は45%の所得税を負担することとなりますが、上場株式の配当所得のみの場合は15%の所得税を負担することとなります。同じ1億円の所得ですが、税負担の面では大きな差が生じることが分かります。

そして、このような税負担の差を解消しようと導入されたのが、冒頭の「ミニマムタックス」です。

上記のミニマムタックスですが、具体的には次の場合に適用されることとなります。

①(基準所得金額(※1)-3.3億)×22.5% > ②基準所得税額(※2)

【追加で発生する所得税額】

①と②の差額に相当する額

※1 基準所得金額とは?

申告不要制度を適用せずに計算した合計所得金額です。

申告不要制度の適用がある所得には、例えば上場株式の配当による所得や上場株式の譲渡による所得があります。 つまり、土地建物の譲渡所得や給与・事業所得、 その他の各種所得に申告不要制度を適用できる株式の譲渡所得などを合算した金額が基準所得金額となります。(特定口座(源泉徴収口座)を利用している場合に限る)

また、スタートアップ再投資やNISA関連の非課税所得は対象外となります。

※2 基準所得税額とは?

その年分の基準所得金額に係る所得税額のことです。

分配時調整外国税相当額控除及び外国税額控除は適用しない場合の所得税額で、付帯税や本内容により課される所得税額を除きます。

上記をまとめると、合計所得金額から3.3億円を引いた金額の22.5%に相当する金額が通常の所得税額を超えた場合、その差額分を申告納税しなければならないということになります。

適用される条件だけを見ると、3.3億円という数字が目に留まりますが、実際にはどのくらいの所得金額からが対象となるのでしょうか。

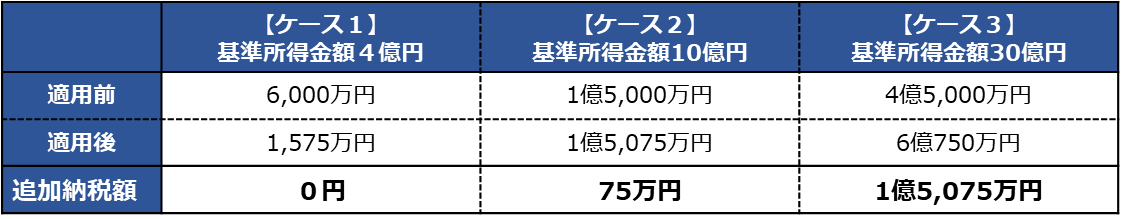

次の例を参考に目安感を確認してみましょう。例では分かりやすくするため、[上場株式の配当による所得(通常課税:15%)のみがある場合]とします。

ミニマムタックス適用前(①) 4億 × 15% = 6,000万円

ミニマムタックス適用後(②) (4億 - 3.3億) × 22.5% = 1,575万円

計算の結果、①>②となるため、ミニマムタックスの影響はないこととなります。

ミニマムタックス適用前(①) 10億 × 15% = 1億5,000万円

ミニマムタックス適用後(②) (10億 - 3.3億) × 22.5% = 1億5,075万円

計算の結果、①<②となるため、その差額である75万円が追加納税額として発生することとなります。

ミニマムタックス適用前(①) 30億 × 15% = 4億5,000万円

ミニマムタックス適用後(②) (30億 - 3.3億) × 22.5% = 6億750万円

計算の結果、①<②となるため、その差額である1億5,075万円が追加納税額として発生することとなります。

【ケースごとのまとめ】

上記の計算の結果、金融所得だけの場合は10億円がひとつの目安になると言えます。

なお、所得の内訳は人により大きく異なりますが、財務省によれば、追加負担が生じる平均的な所得水準は約30億円とされています。

引用元:財務省|税制改正の概要

まとめ

いかがだったでしょうか?

ミニマムタックスの対象となるのは主に超富裕層となります。 ただし、例えば相続によって取得した株式を現金化するなどして高額な利益が出た場合などは思わぬ課税が生じる可能性がありますので注意が必要です。 今後はミニマムタックスの影響も考慮した相続対策をすることも必要となるため、資産税に強い税理士の存在はますます重要になるでしょう。

また、年収1億の壁の議論についてはまだ始まったばかりと言えますので、今後の税制改正についても引き続き注視する必要があります。

税務に関するお悩みがある方は、アイユーコンサルティンググループまでお気軽にお問い合わせください。