こんにちは。

中小企業の事業承継と成長支援に強いアイユーコンサルティンググループです。残暑がまだまだ続いておりますが、皆様いかがお過ごしでしょうか。

アイユーコンサルティンググループでは、最新の税制改正情報をタイムリーにお届けし、申告実務や将来の資金計画に役立てていただけるよう、情報提供を行っております。

今回は、2025年4月以降に公開された国税庁の資料をもとに、令和7年度税制改正のうち所得税に関する主要な変更点を解説しました。

関連記事(基本解説):令和7年度税制改正大綱~『年収・扶養の壁』どうなる?~

はじめに

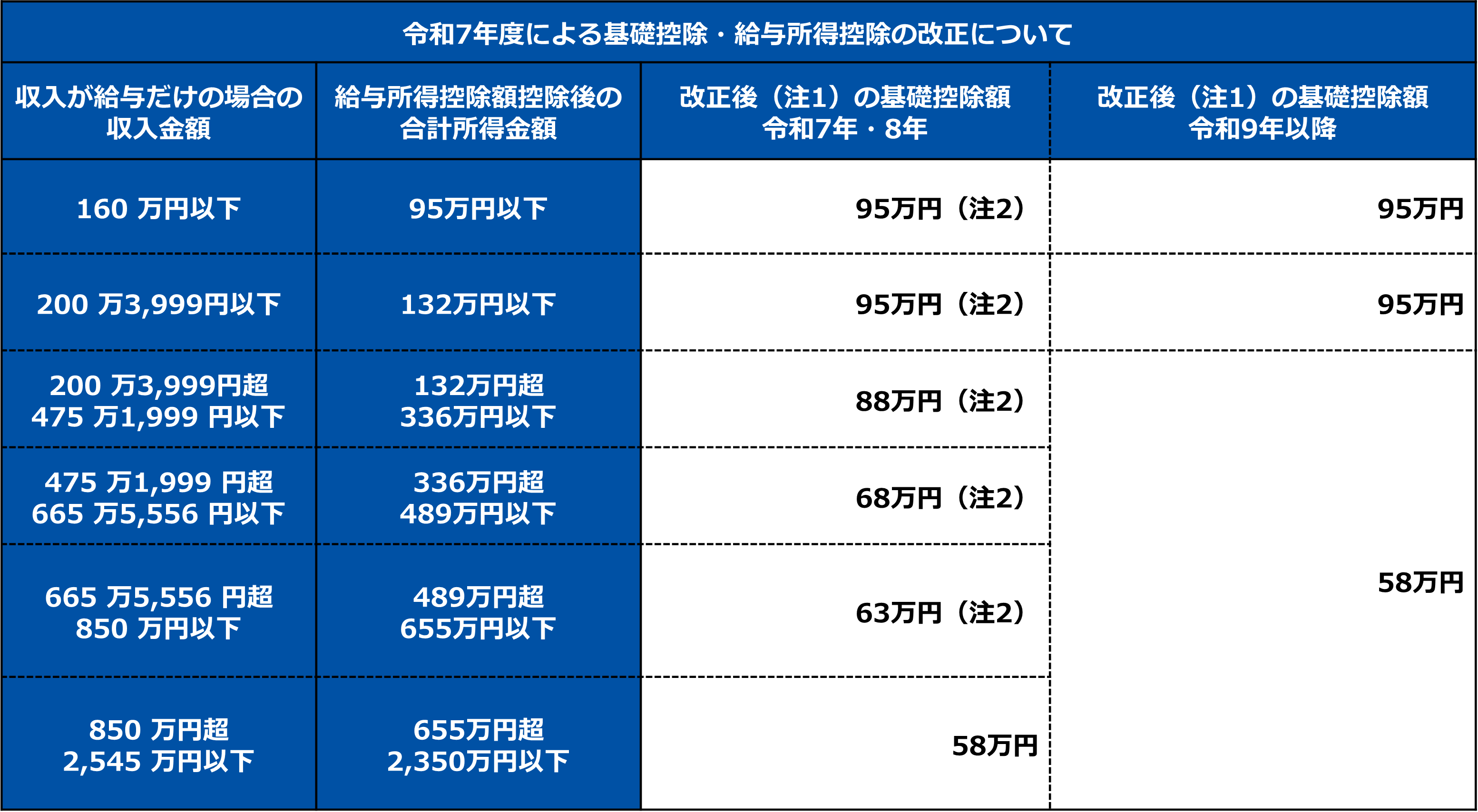

令和7年度より、物価上昇局面における税負担の調整及び就業調整への対応の観点から、所得税における基礎控除額が一部見直されます。合計所得金額2,350万円以下の場合、令和7年度より一律58万円以上に変更となります。

こちらのブログでは特に以下の4つのポイントについて述べてまいります。

💡基礎控除が引き上げられたが、令和7・8年の2年間と令和9年以降では異なる。

💡その年収額を超えると所得税が発生するいわゆる「103万円の壁」が「160万円の壁」に引き上げられた。

💡「特定親族特別控除」の創設により、大学生世代(19歳から22歳の年代)のご家族を扶養する家庭では、その世代の方の給与収入の目安が変わるかもしれない。

💡160万円の壁を調整しても、扶養控除が外れることがあるので注意が必要となる。

💡ポイント1:基礎控除額の引き上げ

基礎控除とは、確定申告や年末調整において所得税額の計算をする場合に、合計所得金額から差し引くことができる所得控除の1つです。合計所得金額とは、給与所得のみならず、事業所得、不動産所得、年金や副業などの雑所得などの各所得を合計した金額となります。今回の改正では、所得税の基礎控除は改正がありましたが、住民税の基礎控除には改正はありません。

この基礎控除が、令和7年度より合計所得金額2,350万円以下の場合一律58万円以上に引き上げられます。更に、合計所得金額132万円(給与収入のみの場合200万3,999円)以下の方は基礎控除額が95万円まで増額となります。給与の支払いを受ける方は、給与所得金額から更に基礎控除額及びその他所得控除額(例:生命保険料控除額など)を差し引いて課税所得金額を算出し、その後所得税を求めます。

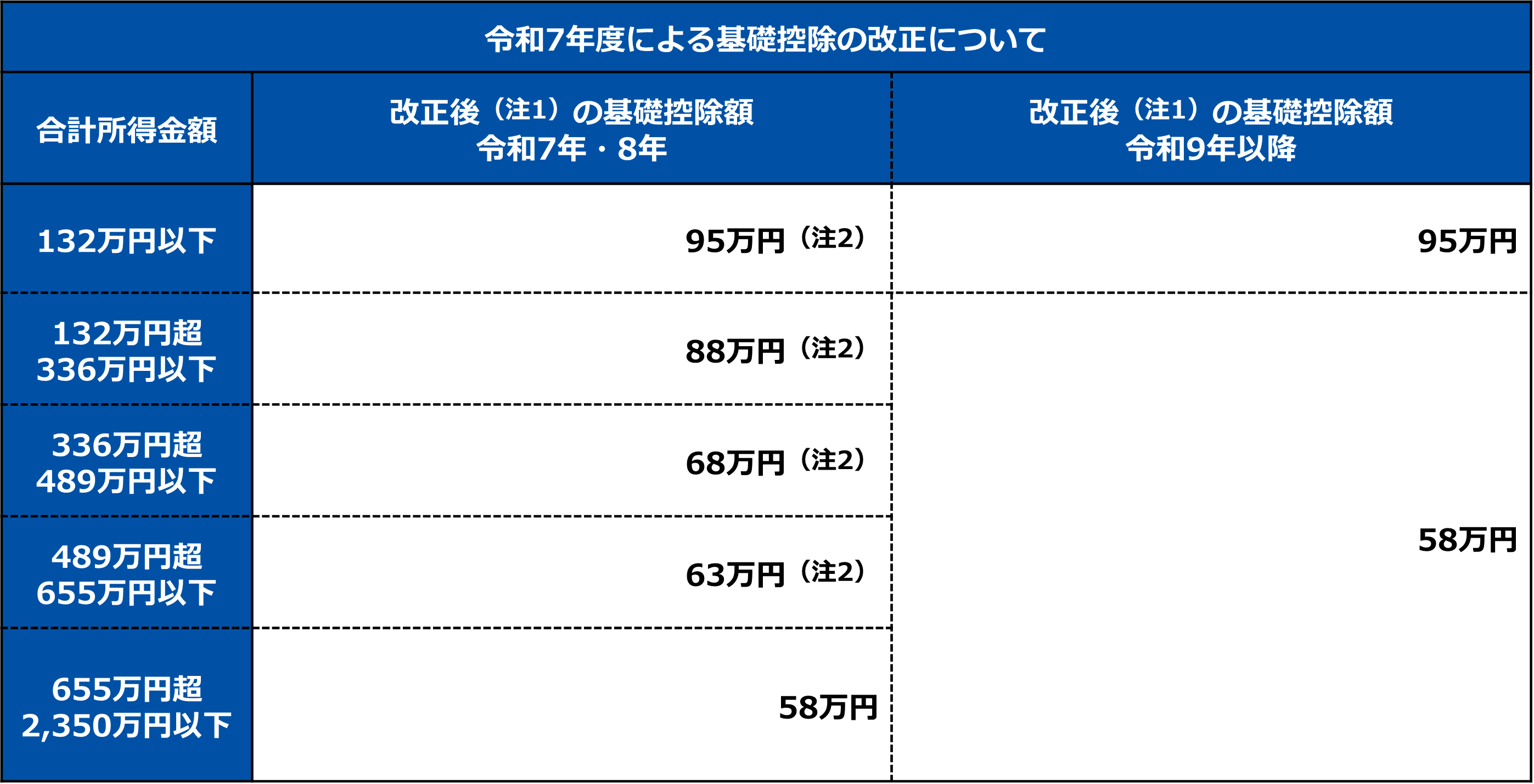

改正に伴う合計所得金額と基礎控除額についてまとめると、下記の通りとなり、R7年・R8年とR9年以降では合計所得金額132万超~655万円以下の場合に基礎控除額が異なります。

(注)

1 改正後の所得税法第86条の規定による基礎控除額58万円に、改正後の租税特別措置法第41条の16の2の規定による加算額を加算した額となります。

2 58万円にそれぞれ37万円、30万円、10万円、5万円を加算した金額となります。なお、この加算は、居住者についてのみ適用があります。

💡ポイント2:「103万円の壁」の引き上げ

「103万円の壁」とは、所得税が課税されない範囲での給与収入額のラインとして知られてきました。こちらの額面は給与収入についてのことなので、個人事業主の方や年金受給をされておられる方など収入の種類が違う方はご注意ください。

最初に、用語の説明を簡単に申し上げ、次に例題を用いて改正点を申し上げます。まず、給与収入と給与所得についてですが、給与収入はいわゆる給与としての支給される額面、給与所得とは所得税の対象となる金額を指し、以下のように算出します。

【 給与所得額 = 給与収入金額 - 給与所得控除額 】

給与所得控除額は、法律で定められ、給与収入金額に応じて変わります。この給与所得控除額の最低額が令和7年度より改正されました。令和6年度までは、給与所得控除の最低額が55万円となっており、給与収入額162万5,000円以下に対して一律適用でした。令和7年度からは、給与所得控除の最低額が65万円へと拡大し、その対象金額が給与収入額190万円以下まで一律適用となります。

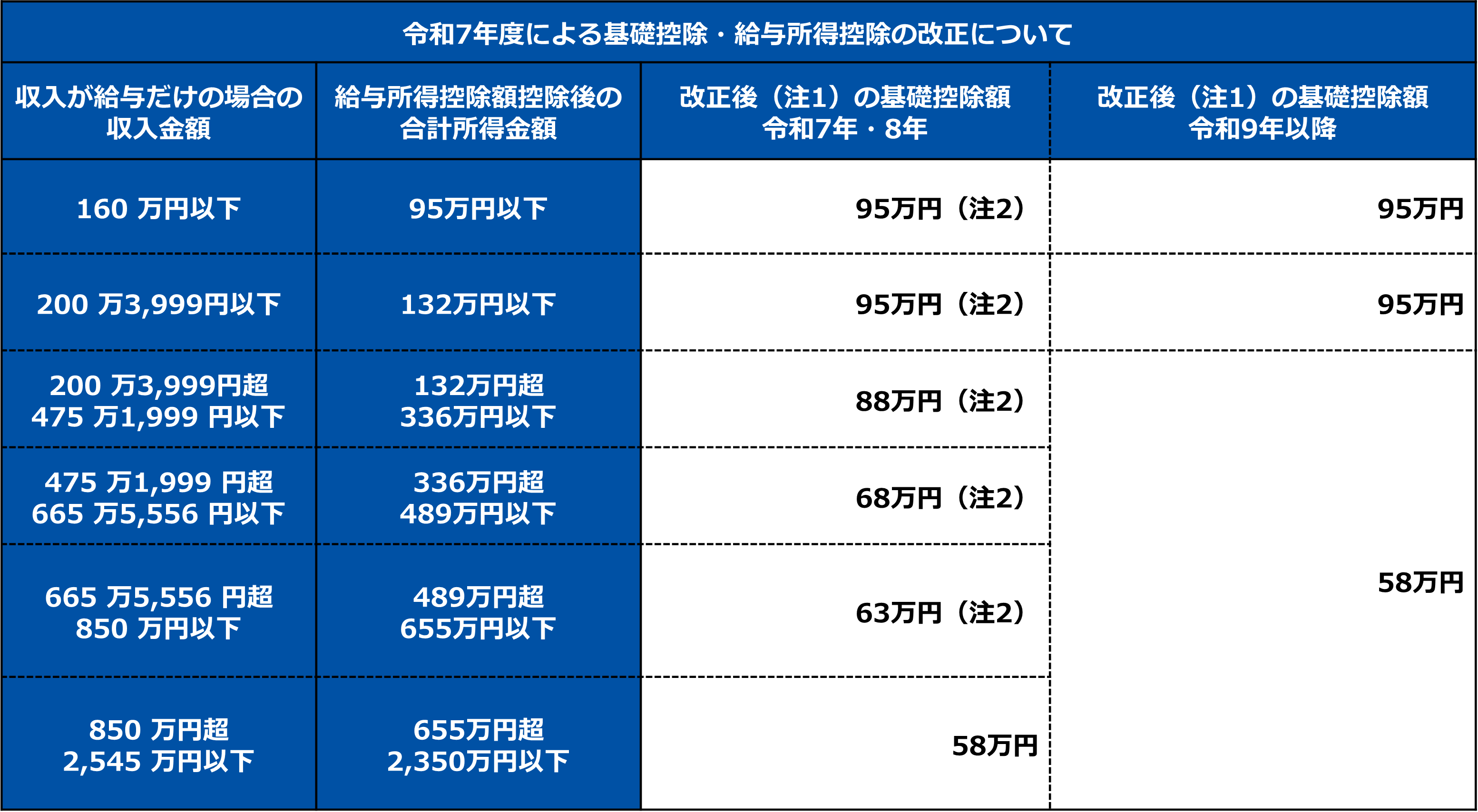

ポイント1の表に給与収入金額の欄を加え、基礎控除と給与所得控除の改正をまとめると以下のようになります。

(注)

1 改正後の所得税法第86条の規定による基礎控除額58万円に、改正後の租税特別措置法第41条の16の2の規定による加算額を加算した額となります。

2 58万円にそれぞれ37万円、30万円、10万円、5万円を加算した金額となります。なお、この加算は、居住者についてのみ適用があります。

次に、所得税の課税の対象となる金額を課税所得と言います。課税所得の金額は、以下のように算出します。

【 課税所得金額 = 合計所得金額 - 基礎控除額 - その他控除額 】

課税所得金額が1円以上で高額になればなるほど、課税される所得税率も上昇し、納付する所得税額も増額します(累進課税制度*)。給与収入以外の収入がある方は、合計所得金額にはそちらの収入も影響しますのでご注意ください。その他控除額とは、扶養控除、配偶者控除、生命保険料控除等の基礎控除以外の所得控除を指します。

上記表と例を用いて課税所得を計算してみると以下のようになります。 (その他控除額は、その方によって様々なのでここでは省略しております。)

【令和7年度以降 給与収入190万円以下の給与所得と課税所得の計算例】

①年間収入が給与収入190万円のみの場合

給与収入190万円 - 給与所得控除額65万円 = 給与所得金額125万円

給与所得金額125万円 - 基礎控除額95万円 =

課税所得金額 30万円

②年間収入が給与収入160万円のみの場合

給与収入160万円 - 給与所得控除額65万円 = 給与所得金額95万円

給与所得金額95万円 - 基礎控除額95万円 = 課税所得金額 0円

③年間収入が給与収入103万円のみの場合

給与収入103万円 - 給与所得控除額65万円 = 給与所得金額38万円

給与所得金額38万円 - 基礎控除額95万円 = 課税所得金額 0円

①には所得税が課税され、②③では所得税は課税されない結果となりました。

以上のように、今まで税金がかからない給与収入金額として③のように「103万円の壁」が世間では認知されておりましたが、②のように給与収入160万円でも課税所得金額は0円となります。結果的に、「所得税が課税されない範囲での給与収入額のライン」は160万円まで引き上げられることになり、今後「160万円の壁」と言えることにもなります。

しかしながら、今回の改正点は他にもあり、「160万円の壁」が以前の「103万円の壁」のように目安としていいのかは、その方によって異なりますのでご注意ください。

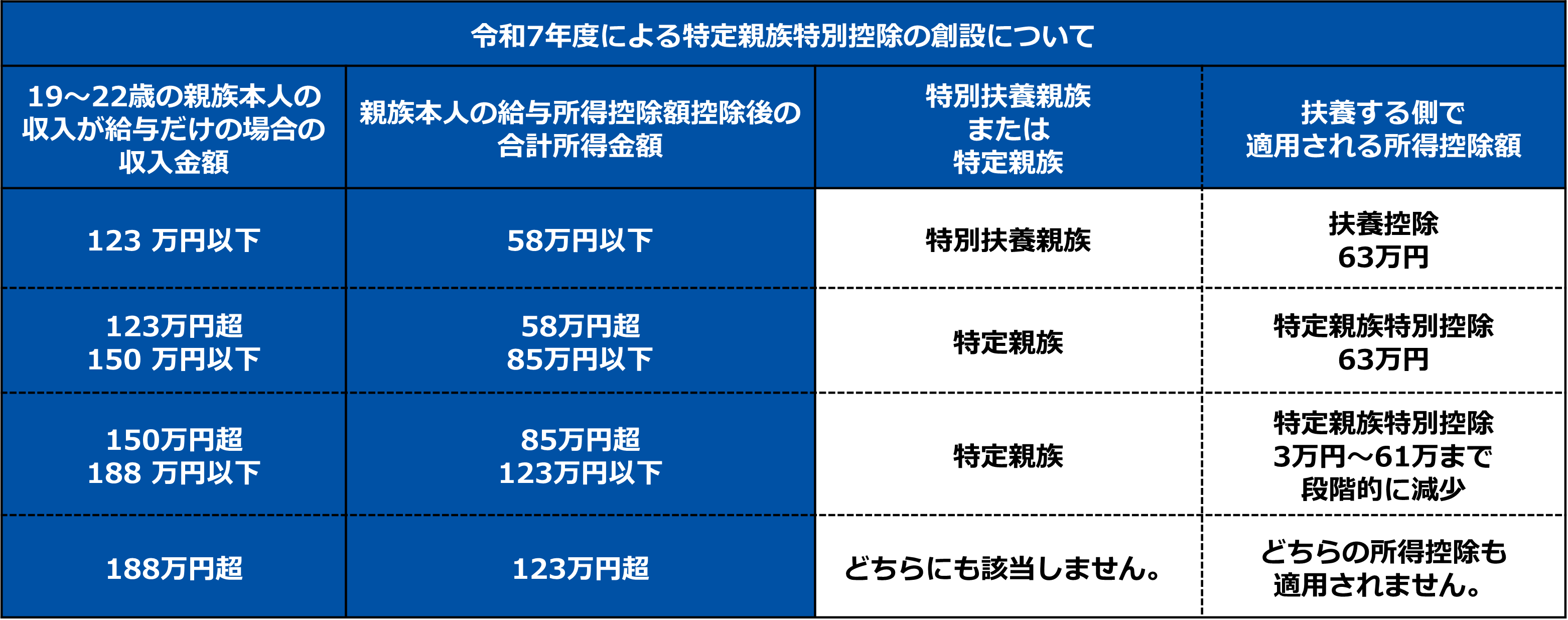

💡ポイント3:特定親族特別控除の創設

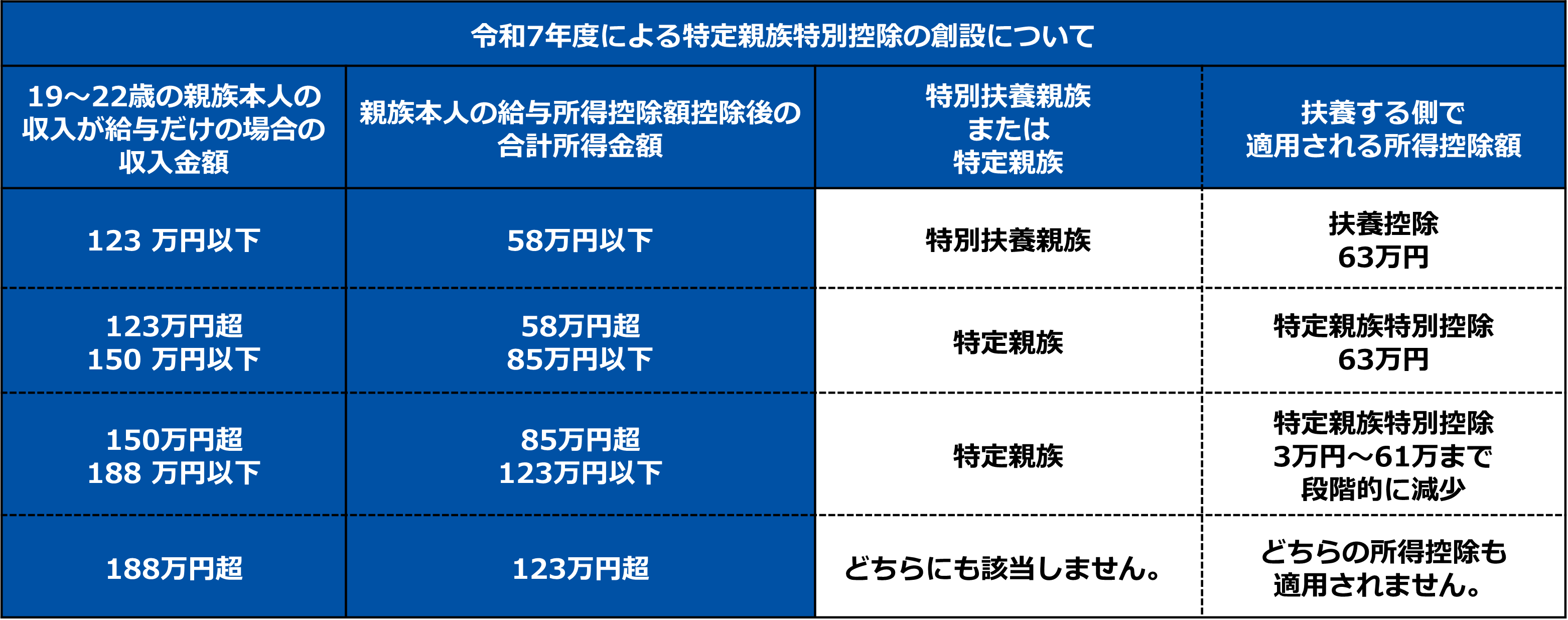

もともと扶養控除の対象となる扶養親族に「103万の壁」を超えない範囲の給与収入のある19歳以上23歳未満の方を特別扶養親族と表現し、扶養控除63万円の控除制度がありました。しかし、「103万円の壁」を超えてしまうと、扶養控除が適用されず、扶養する側の負担が増えてしまいます。「103万円の壁」を超えないように、ご家族と話してこられた方も多いのではないでしょうか。

令和7年度の改正により特定親族(大学生世代のご家族)を有する場合には、その居住者の総所得⾦額等から、その特定親族1⼈につき、その特定親族の合計所得⾦額に応じて最⾼63万円を控除する特定親族特別控除が創設されました。

「

特定親族」とは

、居住者と⽣計を⼀にする年齢19歳以上23歳未満の親族(配偶者、⻘⾊事業専従者として給与の⽀払を受ける⼈及び⽩⾊事業専従者を除きます。)で合計所得⾦額が58万円超123万円以下の⼈をいいます。なお、親族には児童福祉法の規定により養育を委託された、いわゆる里子を含みます。

大学生世代の年齢のお子様がいらっしゃるご家庭の方が対象となることが多いかと思いますが、アルバイト代など給与収入金額の目安は以上のようになります。ここでは所得税の扶養について述べておりますので、社会保険における扶養については、別途ご確認ください。

💡ポイント4:扶養親族等の所得要件の改正

上記の基礎控除の改正に伴い、次のとおり、扶養控除等の対象となる扶養親族等の所得要件が以下のように改正されました。

- 扶養控除(扶養親族及び同⼀⽣計配偶者の合計所得⾦額)の要件

58万円以下(給与収入金額123万円以下)

- ひとり親控除(ひとり親の⽣計を⼀にする⼦の総所得⾦額等の合計額)の要件

58万円以下(給与収入金額123万円以下)

- 勤労学生控除(勤労学⽣の合計所得⾦額)の要件

85万円以下(給与収入金額150万円以下)

また、上記の給与所得控除の改正に伴い、家内労働者等の事業所得等の所得計算の特例について、必要経費に算入する金額の最低保障額が65万円(改正前:55万円)に引き上げられました。

- 給与収入金額123万円であれば、扶養する側は扶養控除も適用され、扶養される本人も所得税の課税がない。扶養に関しては、実質「123万円の壁」も存在することになります。

- 大学生世代(特定親族)の方の合計所得⾦額に応じて扶養する側に最⾼63万円を控除する特定親族特別控除が創設されたが、ご本人の所得次第で扶養する側では段階的な控除の減額がされるので毎年の確認がより重要となります。

- 本人のみであれば、「160万円の壁」も勤務条件として目安となります。

- 所得税の扶養のみならず、社会保険の加入条件にご注意ください。

2.実務への影響と対応ポイント

今回の改正により、実務面では以下の対応が求められる可能性があります。

- 令和7年11月までの給与及び公的年金等の源泉徴収事務に変更は生じない

- 令和7年分の給与の源泉徴収事務については、令和7年12月に行う年末調整の際に、源泉徴収税額との精算

- いわゆる「103万円の壁」で収入面・勤務条件面を調整されてこられた従業員の方々の条件面の協議の必要性

- 年末調整・確定申告における控除額の再確認とソフトウェアの更新

- 社員や従業員向けの源泉徴収票の記載方法の変更

- 高所得層の方への節税対策・資産管理の再構築

- 住宅ローン控除・ふるさと納税・iDeCoなど他の制度との併用バランス

特に、複数の収入源(不動産所得、事業所得、配当所得等)をお持ちの方や、法人役員である方については、所得区分別の課税強化が今後進む可能性があるため、早期のシミュレーションをおすすめいたします。

3.まとめ

いかがでしたでしょうか。

弊社では、税制改正に対応した最新の申告支援ツールと実務ノウハウを備え、個人の方・法人の方問わず、安心・丁寧なサポート体制を整えております。

例えば、

- 個人の方には、年末調整から確定申告、各種控除の最適化提案までを一括対応

- 実務家・法人関係者の方には、社員向けセミナー・研修・社内説明資料のご案内も可能

- ご希望の方には、対面相談・オンライン相談・シミュレーション対応(初回無料)

税務に関するお悩みがある方は、ぜひアイユーコンサルティンググループまでお気軽にお問い合わせください。