当グループのM&Aアドバイザリーサービスは、株式譲渡、事業譲渡および合併等

さまざまなM&A類型に応じ、買い手売り手の立場に立って売買の戦略策定から

クロージング、買収後の統合業務まで一気通貫にて支援いたします。

M&Aを実施することで、経営者の方がお考えになるミライの成長企業の姿を実現します。

このようなお悩みはありませんか?

- 会社の売却を検討したい

- 後継者はいないが会社を存続させたい

- 不採算部門を切り離して売却したい

- ビジネス・財務ディーデリジェンス・企業価値評価だけを専門家におこなって欲しい

- 仲介業者がすでにいるが、先方から提示された譲渡価格が妥当か相談したい

当グループによる

M&Aアドバイザリーサービスの特長

M&A専門家による

サービス提供

世界四大会計事務所のM&A部署にて豊富な経験をもつ公認会計士が、一気通貫で貴社のM&Aをご支援いたします。デューデリジェンスや企業価値評価、PMIのみのご依頼もお受けいたします。

売り手側や買い手側の

アドバイザーとして業務提供が可能

現在のM&A仲介業者の多くが両手での仲介を行っておりますが、取引成立による成果報酬をとっている以上、買い手によっては売り手に有利な条件なのではないかと懸念を持たれる方も少なくありません。当グループでは、売り手側や買い手側専門のアドバイザーとしての業務提供も可能です。

M&Aアドバイザリーサービスの内容

M&A戦略立案

- 経営課題の整理

- 具体的な今後の施策の検討

- M&A戦略の分析

オリジネーション

- M&Aの基本事項の検討

- 候補企業へのアプローチ

エグゼキューション

- デューデリジェンスの実施/受入

- 株式価値算定

- M&A条件の協議

クロージング

- クロージング手続き

- その他ファイナンス全般に関する支援

PMIの計画策定

- トップダウン型の基本方針の提示

- 統合準備室を中心とした検討体制の整備

- PMIマスタープランの作成と機動的な運用

ご利用の流れ

-

個別相談

まずは貴社の事業内容や売却のご意向含め、個別面談を実施させていただきます。

-

秘密保持契約の締結

秘密保持契約を締結させていただき基礎資料のご提出をお願いさせていただきます。

-

ご契約

業務の範囲、報酬に関する取り決め等にご同意を頂いた上で、ファイナンシャルアドバイザリー契約の締結を行い、M&Aアドバイザーとして就任いたします。

-

サービス開始

ネームクリアの確認、提案資料の作成、買い手と当社とのM&Aアドバイザー契約(買い手にすでにアドバイザーがいる場合は行いません)、基本合意契約書等の各種契約書締結、デューデリジェンス、条件交渉等を行います。

-

クロージング

最終譲渡契約書の締結を行います。

よくあるご質問

- まだ企業の売却を決めたわけではないが、相談には乗ってもらえますか?

お気軽にご相談ください。

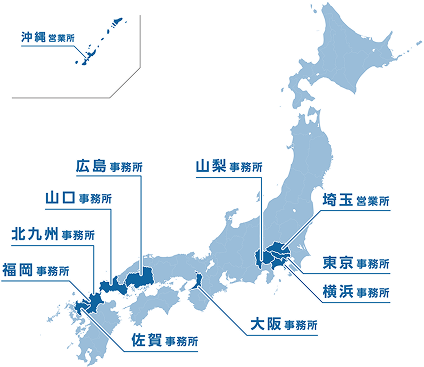

- 地方にある会社でも相談はできるますか?

ご相談可能です。ZOOM等を利用した面談も実施しております。

- M&Aをする際の企業価値はどのように決まりますか?

企業価値の算定方法には数多くの算定手法がございますが、本来の企業価値評価方法は画一的なものではなく双方納得できる手法を選択すべきと考えます。安定経営を行っている会社か、成長過程にある会社か、世の中で一般的なサービスを行っているか、今後成長していくサービスかで評価手法は変えるべきと考えており、売り手買い手双方納得いく形での企業価値評価のご提案が可能となっております。

- 買いたい会社はすでに決まっているが、デューデリジェンスだけの対応は可能ですか?

デューデリジェンスのみ、企業価値評価のみの受託も可能です。

- 会社の売却を予定しており、アドバイザーはすでにいるが、相談は可能ですか?

お気軽にご相談ください。とくにデューデリジェンスを受ける側において買い手からの質問への回答は、M&Aの成否および譲渡価格決定に影響を与える重要なプロセスであり、専門家としても知見が必要となります。