こんにちは。

中小企業の事業承継と成長支援に強いアイユーコンサルティンググループです。

立春を過ぎ、暦の上ではもう春ですが、まだまだ寒い日が続いております。春の便りが待ち遠しいですね。

今回は、基礎控除について、相続人の数え方が特殊なケースを含めて解説いたします。

【この記事を読むと分かること】

- ①相続税がかかる目安(いくらからかかるか)

- ②相続人の数え方と注意点(特殊ケースの解説有り)

基礎控除とは

「相続財産がどのくらいあると相続税が発生するのか?自分はいくらから相続税がかかるのか」を判断する大きな目安の一つとして、基礎控除の金額があります。

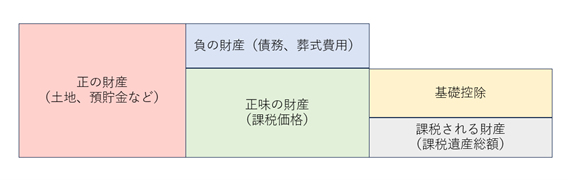

基礎控除が目安になる理由としては、相続税を計算する上で重要な課税遺産総額が、概ね以下のように計算されるためです。

▶︎課税遺産総額=正の財産−負の財産−基礎控除

※各財産の価額の算定にあたっては財産評価や非課税の検討などをする必要があります。

つまり、正の財産(預貯金や土地など)の金額から、負の財産(債務や葬式費用)の金額を差し引いた、正味の財産の金額が基礎控除以下であれば、特例等を適用せずとも「相続税は発生しない」ということになります。

基礎控除の算定方法

上記基礎控除の金額は、以下のように計算されます。

▶︎基礎控除=3,000万円+600万円×相続人の数

この場合における「相続人」には、民法上の相続放棄をした者を含みます。

また、養子について、基礎控除の金額を算定する上で「相続人」として数えることができるのは、実子がいる場合は1人まで、実子がいない場合は2人までとされています。

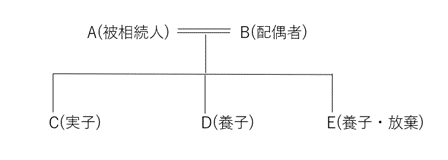

具体例を考えてみましょう。

被相続人Aの家族関係は、配偶者B、実子C、養子D、養子E(相続放棄済)です。この場合、基礎控除の金額を算定する上での相続人数は何人でしょうか?

※D及びEは特別養子ではないものとします。

この場合、B、C、DorEの3人が基礎控除の金額を算定する上での相続人となります。

したがって、現行の相続税法上の基礎控除の金額は、

3,000万円+600万円×3人=4,800万円

となります。

特殊なケースにおける相続人の数

養子についてのやや特殊な場合として、以下の場合における養子は、実子として数えることとなります。

- 特別養子縁組による場合

- 配偶者の実子を自分の養子にした場合

- 配偶者が婚姻前に特別養子とした者を婚姻後自己の養子とした場合

なお、養子の代襲相続人についても実子として数えます。

余談ですが、特別養子縁組をした場合、実親との法的関係は断絶しますが、通常の養子縁組の場合は断絶しませんので、実親及び養親のどちらの法定相続人にも該当することとなります。

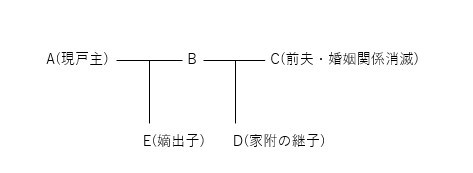

また、旧民法の名残ですが、いわゆる「家附の継子」も実子として数えます。

家附の継子とは、その「家」に生まれた子をいい、例えば、以下の図において、女性戸主Bが入婿である前夫Cとの間に子Dをもうけた後、後夫Aが一度入婿し、その後当該後夫Aが戸主となった場合における、左記前夫との間の子Dをいいます。非常に稀なケースではありますが、該当する場合には相続人の数え方に注意が必要です。

身分が重複する場合の注意点

なお、相続人としてカウントするのはあくまで「相続人の数」であり、「身分の数」ではありません。

例えば、被相続人の養子であり代襲相続人でもある場合など、相続人としての身分が重複する場合でも、相続人の数としては1人と数えます。

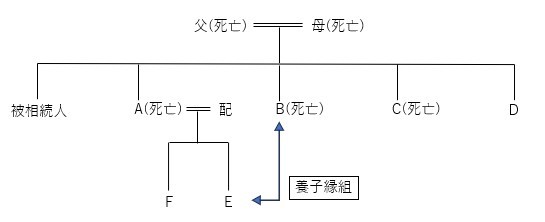

古い裁決事例になりますが、平成12年6月30日裁決では、以下の図のケースにおける代襲相続人Eを1人と数えるか2人と数えるかが争われました。

- ①被相続人には配偶者及び子はおらず、両親も他界済であることから、4人の兄弟姉妹(A、B、C、D)が相続人となった。

- ②上記4人の兄弟姉妹は、Dを除いて他界済であり、Aについては子E、Fが代襲相続人となった。なお、B及びCに子はいない。

- ③Aの代襲相続人であるEは、Bの養子でもあり、本件相続においては、Aの代襲相続人かつBの代襲相続人となり、相続人としての身分が重複している。

結論として、国税不服審判所は、上記相続についてEは重複した身分を有するが、あくまで相続人の実数としては1人であり、基礎控除の金額の算定上、2人と数えることはできない旨の判断を示しています。

なお、相続分については、EはAの代襲分とBの代襲分のそれぞれを有しますのでご注意ください。

最後に

いかがでしたでしょうか。

平成27年に基礎控除が引き下げられて以降、相続税がより身近な税金となりました。

上記のとおり、基礎控除を超える財産をお持ちの方は相続税が発生する可能性がございます。

基礎控除額を把握し、生前対策を行うことで相続税を抑えることができます。

今一度、計算してみてはいかがでしょうか?

なお、上記の相続人の数え方については、死亡保険金の非課税を計算する上でも同様となります。

死亡保険金保険金に関する過去の記事もございますので、ぜひご覧ください。

相続に関する悩みがある方は、アイユーコンサルティンググループまでお気軽にご相談ください。