2019.01.21

受益権の複層化(1)

こんにちは。中小企業の事業承継に強い税理士法人アイユーコンサルティングです。

今回は、「受益権の複層化」について解説いたします。

信託法が平成19年に改正されて以降、相続対策に悩む個人の方への解決策の1つとして、信託が急速に広まりました。その中でも、節税対策として、受益権の複層化が活用されるケースがありました。しかしながら、税務上、潜在的に問題があるとも考えられているため、今回は受益権の複層化について触れたいと思います。

(1)受益権とは

まずは、基本的な信託に係る課税関係に触れたいと思います。

受益権とは何かといいますと、信託行為に基づいて、受託者が管理している信託財産から、受益者が収益を受け取る権利を指します。

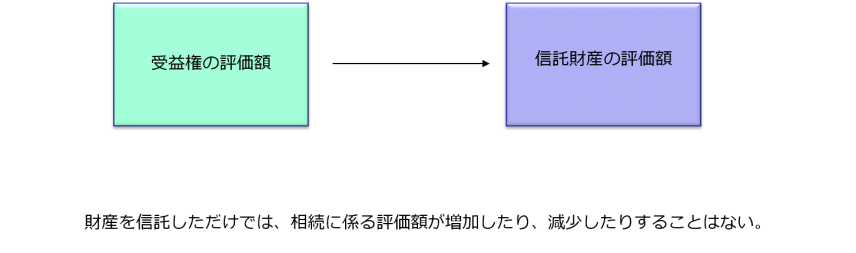

そして、この受益権の評価は、元本と収益の受益者が同一の場合は、信託された財産の価額によって評価します。これは、財産を直接所有していた場合と比べ、信託した結果、信託する前と信託した後で同一の利益を享受しているときは、実質的には信託したその財産を所有している状態と変わらないという考えのもと、税務上は評価するためです。

そのため、財産を信託しても、経済的な価値(例えば、株式であれば配当、賃貸不動産であれば家賃などが考えられます)が、元々の所有者から移っていなければ、相続に係る評価額が増加したり、減少したりすることはないことがポイントです。

参考として、相続税法上も、下記の通り、経済的価値が移ったかどうかに着目していることが読み取れます。

相続税法において「~信託に関する権利又は利益を取得した者は、当該信託の信託財産に属する資産及び負債を取得し、又は承継したものとみなして、~(相続税法9条の2⑥)

(2)具体例

具体例を交えながら、確認してみましょう。

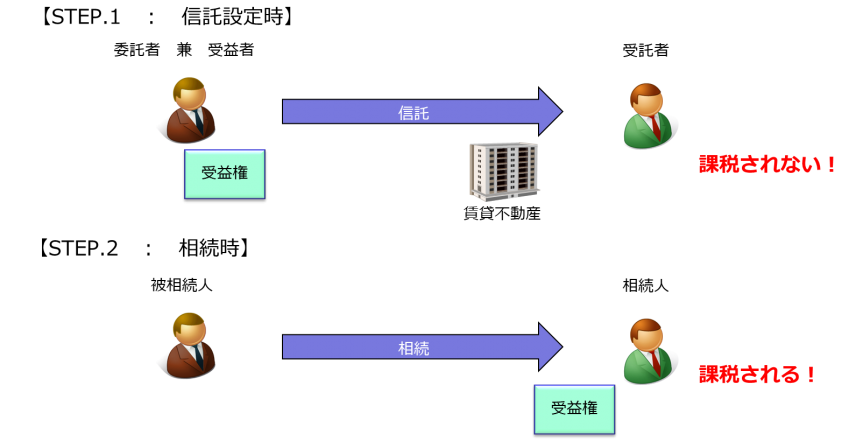

例えば、賃貸不動産を子供に信託する場合、自益信託(委託者と受益者が同一人物の信託)で設定しますが、将来的に次の受益者は子供に設定するつもりです。この際の受益権評価は、信託によって影響を受けるでしょうか?

この場合、信託を設定しましたが、自益信託なので受益権は誰にも移っていません。そのため、信託を設定したからといって、親が受益者である限り、課税関係は発生しません。下記のイメージ図のように、例えば、相続で相続人に受益権が移ったときに、課税関係が発生することとなります。

(3)受益権の複層化

先ほど触れた受益権について、この受益権自体を分けることができます。複数の受益権に分離する信託の形態を、「受益権の複層化」といいます。

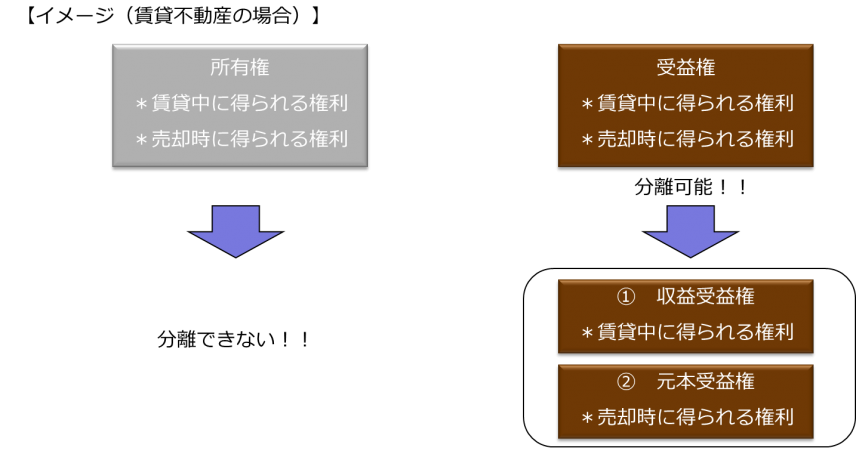

例えば、賃貸不動産を例に考えてみましょう。賃貸不動産を所有した場合、所有権という権利を取得します。この権利には、賃貸不動産を経営すれば家賃収入を受け取ることができ、将来売却すれば売却収入を受け取ることもできます。このように、賃貸不動産に紐づく権利を考えた場合、複数の権利、言い換えれば、複数の経済的価値に細分化することができます。しかしながら、賃貸不動産を所有している状態であれば、①家賃収入を受け取る権利と、②売却収入を受け取る権利に分けることはできません。

しかし、信託を活用し、受益権という形にすることで、①家賃収入を受け取る権利(これを収益受益権といいます)と、②売却収入を受け取る権利(これを元本受益権といいます)に分けることが可能となります。これを受益権の複層化といいます。

下記がイメージ図となりますので、併せて参考にされて下さい。

では、受益権を複層化した場合、収益受益権と元本受益権の評価方法はどうなっているのでしょうか。大まかに説明すれば、収益受益権は将来受け取ることができる利益合計を現在価値に直した価額となり、元本受益権は信託財産の評価額から収益受益権を差引した残額となります。

今後、タイミングをみて、収益受益権と元本受益権の評価方法の詳細と、受益権の複層化の具体例を交えながら税務上の留意点を確認したいと考えています。