2019.04.16

税理士のM&A仕事術(2)

こんにちは。中小企業の事業承継に強い税理士法人アイユーコンサルティングです。

今回は、1/15に記載した税理士のM&A仕事術(1)の続編になります。

今回は、M&A時の専門家の仕事内容について書きたいと思います。

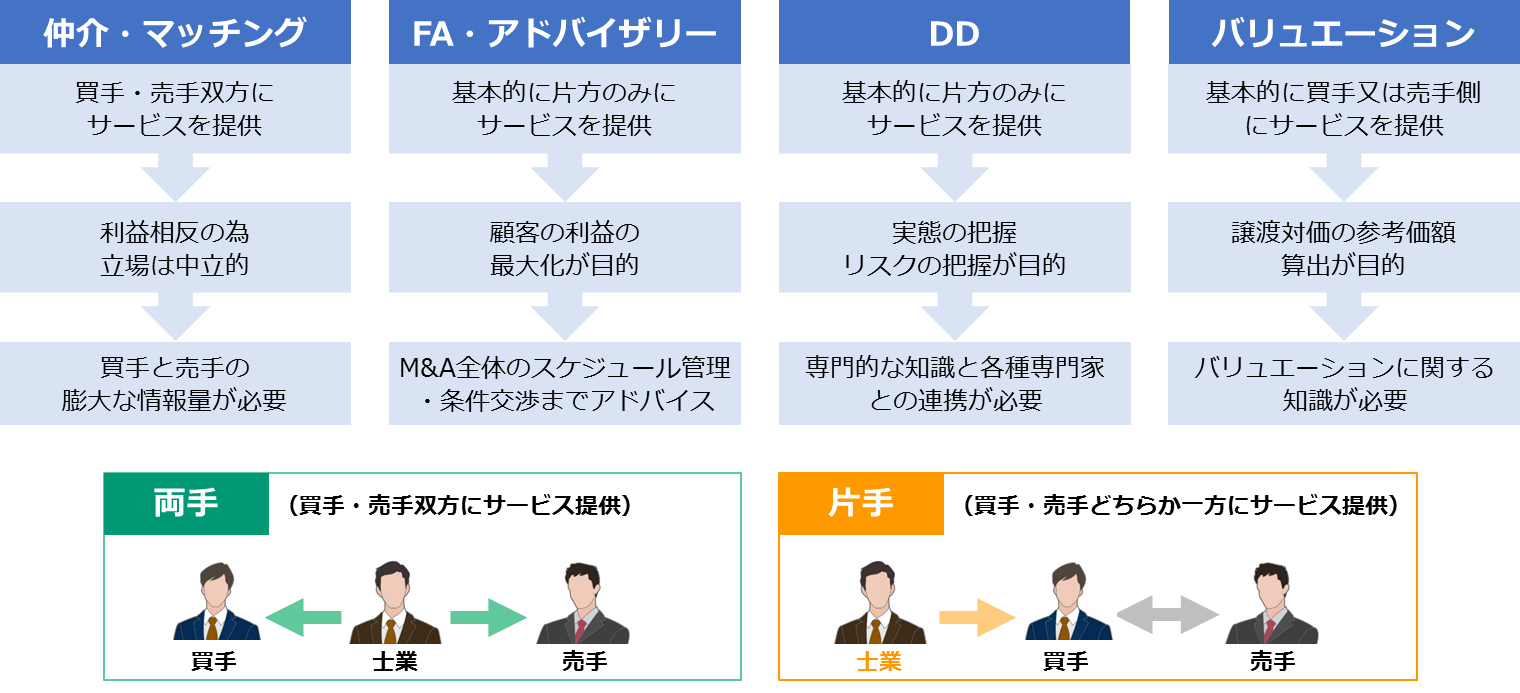

上記のように、専門家としてM&Aに関わる仕事は大きく分けて4つに区分されます。

どの領域で仕事をしていくかはそれぞれですが、弊社ではDDやバリュエーション業務を中心に、必要であればFAやアドバイザリー業務も行っております。

仲介・マッチング → 基本的には案件の紹介のみ(Webを中心に広がっている)

FA・アドバイザリー → M&A専門会社や銀行・証券などの金融機関の専門部隊が行うこ

とが多い

DD(デューデリジェンズ)→ 法務(弁護士)・財務(会計士・税理士)税務(会計士・税理

士)・労務(弁護士・社労士)・事業(該当事業のコンサル)・

不動産(鑑定士・不動産業者)などの監査

バリュエーション → 企業価値算定(会計士・税理士)

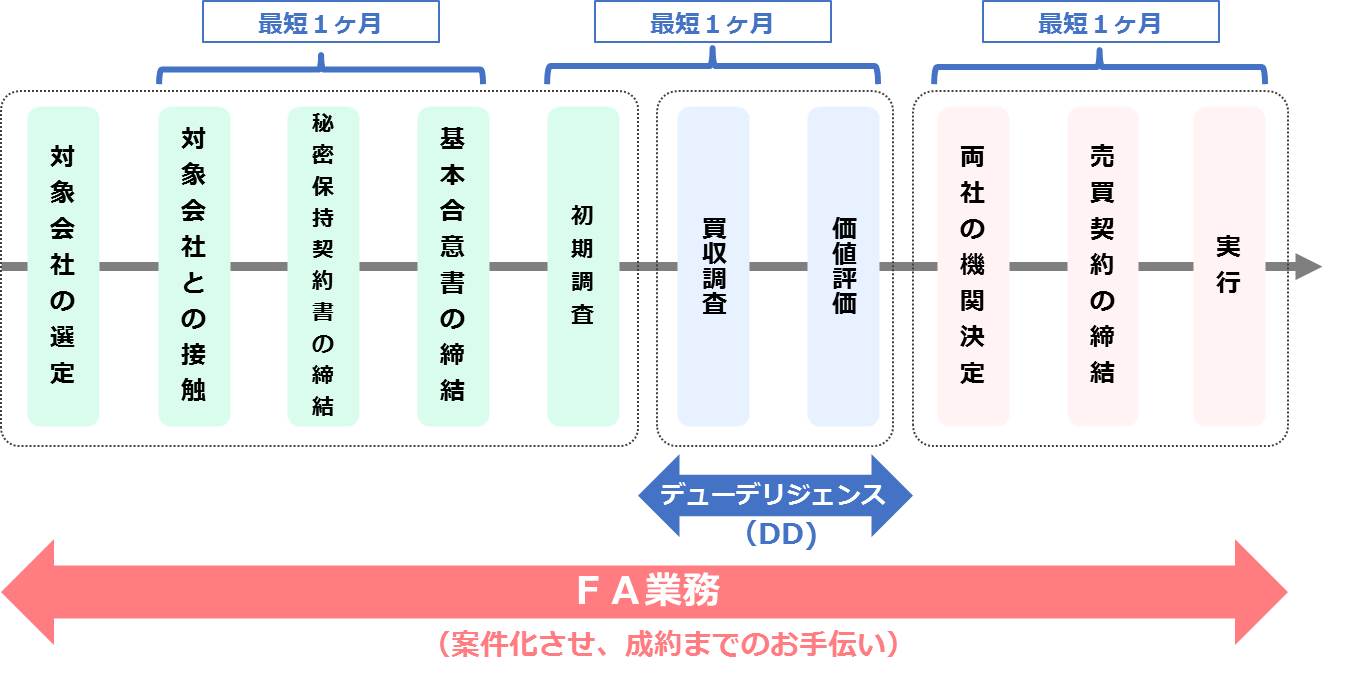

M&Aの基本的な流れは下記のようになっています。

FA業務は案件化させて成約させるまでが業務であり、成約後のフォローはまた別の業務(PMI※)となります。我々の主戦場であるDDやバリュエーションは買い手側のFAから依頼を受けることが多いので、FA業者とのつながりが大事になります。

※Post Merger Integration(ポスト・マージャー・インテグレーション)の略で、M&A成立後の統合プロセスのこと。M&Aの果実を確実に早期に得るためには、M&A当事者である両社の戦略・販売体制・管理体制・従業員意識・情報システム等を有機的に機能させなければならない。M&Aの検討段階において計画したシナジー効果を実現する上でも期限を区切った目標の設定とその実現に向けての進捗管理を行うことが有効とされる。

基本的には資格専門家の主戦場であり、中小企業を対象とする専門家は少ないので、業務拡大のチャンスだと考えています。

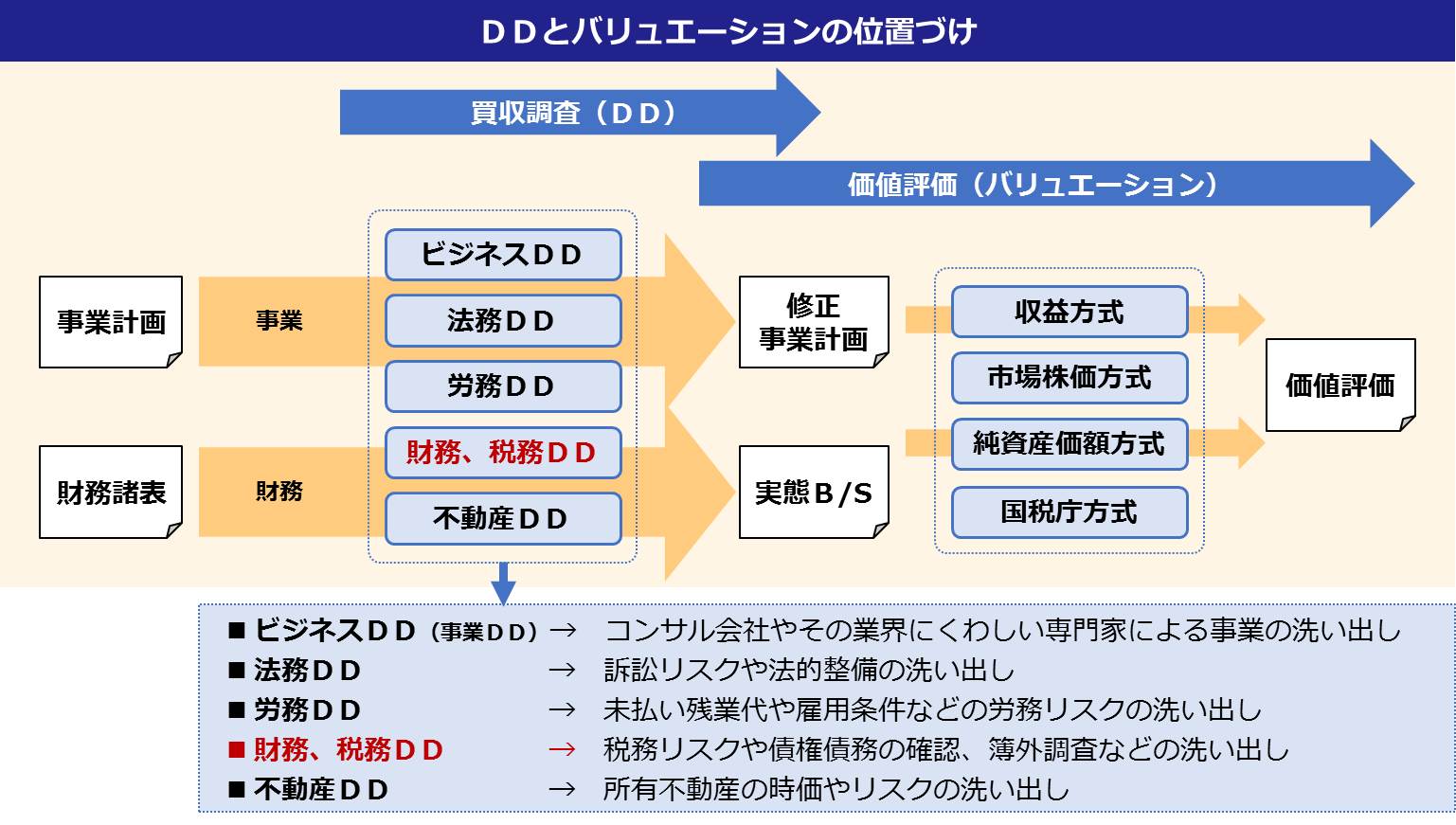

それぞれのDDの具体的な内容はまた別の機会に説明するとして、今回は税理士の主戦場である財務・税務DDについて簡単に説明します。

それぞれのDDの具体的な内容はまた別の機会に説明するとして、今回は税理士の主戦場である財務・税務DDについて簡単に説明します。

財務DD → 基本的にはBSの洗い出し及びCFの確認。

資産性の有無、実在性の確認、回収可能性の判断、簿外資産や負債の確認、正常収

益力や正常CFの作成となります。

税務DD → 基本的には税務調査の観点で、売り手の申告書や試算表・元帳を読み解いていき、

税務リスクを洗い出します。また議事録や株主変遷も確認し、会社法の観点から問

題点の洗い出しも多少は行います。会社法の観点については基本的には法務DDの

範疇になりますので、あくまで税務に関することだけになります。

DDは基本的には買い手がお金を支払って行うもの(売手の買収監査)になりますので、書面上の簡易なDDで終わるケースもあれば、全部で1,000万円を超える金額で全てのDDを行うケースもあります。

弊社の場合、中小・中堅企業で売買金額が1億円~5億円程度であれば、通常の財務・税務DDで200~250万円程度、書面上の簡易なDDで50万円程度(簡易なDDの場合は税務のみ)でお受けすることが多いです。

是非、DDやバリュエーション業務のご依頼がある方は、ご連絡ください。全国どこでもお伺い致します。

弊社は、組織再編を活用した親族内承継だけでなく、M&Aを活用した親族外承継にも力を入れており、またM&A業務の中でもDDやバリュエーションを得意とする数少ない税理士法人です。

今年もゴーイングコンサーンを前提とした「100年企業」のお手伝いを全力で行ってまいります。