2019.03.05

消費税増税前のいまこそ知っておきたい、贈与の基礎と各種特例制度

こんにちは。中小企業の事業承継に強い税理士法人アイユーコンサルティングです。

早くも3月に入り、少しずつ春の訪れも感じ始め、寒さも和らいでおります。

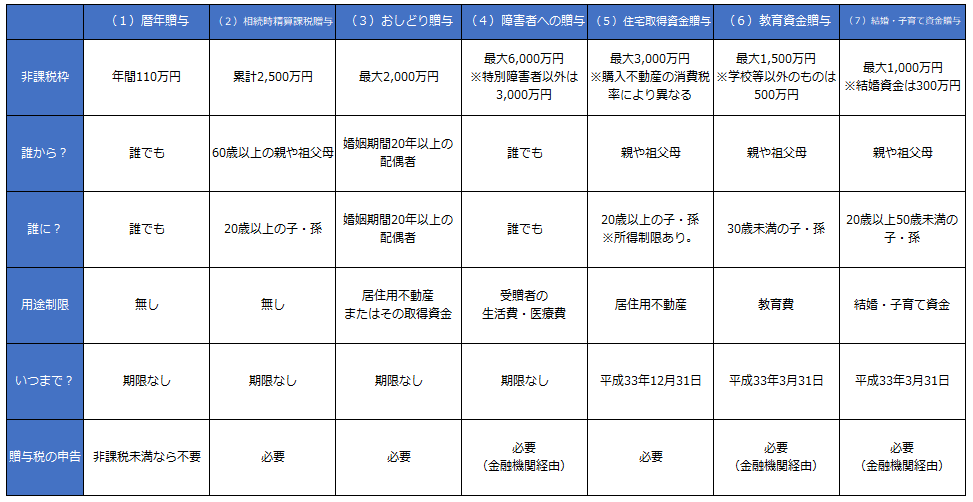

今回のブログでは、消費税増税を半年後に控え、モノが大きく動く時期だからこそ、知っておきたい、贈与の基礎と各種特例制度についてまとめました。

相続税対策の王道でもある贈与。

通常の暦年贈与として110万円を親や祖父母から少しずつ移転させて相続対策を行っている、という方も多いのではないでしょうか。

しかし、贈与には、住宅取得に充てるものや教育資金、結婚資金などに充てる場合には110万円を超えての贈与も非課税となる特例があります。

以下、各贈与の制度についての説明していきます。

(1)暦年贈与

①概要

こちらは最もポピュラーな贈与の方法ではないでしょうか。

暦年(1月1日~12月31日まで)の贈与金額が、贈与された人1人あたり110万円までは非課税となります。こちらはもらった額の合計が110万円を超えるか否かです。

渡す側それぞれで110万円が非課税となるわけではありませんので、注意しましょう。

もらったお金についての用途などの制限は課されておらず、自由に使うことが出来ます。

年間110万円の基礎控除を超えた場合には、超えた金額に応じて、累進課税で贈与税がかかってきます。

しかし、複数年にわたって、非課税枠である110万円以下の金額での贈与を行った場合には、贈与税は課税されません。

注意点としては、贈与はあくまで契約であるため、一方的な贈与(例えば親が勝手に子名義の口座を作り、子の知らないところで贈与を行っていた)は法律上、贈与とみなされず、財産をあげた側の財産として認識しなければならなくなる、つまり相続対策として贈与を行ったものの、無駄な行為となる可能性があります。

財産をあげる、もらう、といった意思表示として贈与契約書などを作成し、財産をもらった側で管理を出来る状態にしておきましょう。

②こんな方に向いている

・財産をあげる側が若い方で、複数年にまたがって贈与税の非課税枠を活用したい方

・贈与財産について財産をもらった側できちんと管理が出来る方

(2)相続時精算課税贈与

①概要

こちらは暦年贈与とは別の贈与の特例方法となります。

読んで字のごとく、こちらの贈与は贈与者が亡くなった際に、この制度の特例を活用して行った贈与は贈与した際の価額で、相続財産に持ち戻され、相続税が課税される、という制度です。

相続時精算課税制度の特徴としては、非課税の枠が2,500万円となり、その金額に達するまでは贈与税が課税されません。

しかし、こちらの非課税枠は、同じ贈与者からの贈与は通算されるため、例えば1年目に1,000万円の非課税枠を使用した場合は、2年目以降は1,500万円が非課税限度額となります。

2,500万円を超えての贈与を行った場合には、超えた金額に対して一律20%の贈与税が課税されますが、ここで支払う贈与税は将来相続税の申告をする際に差し引くことが可能です。

注意点としては、こちらの特例は一度選択してしまうと暦年贈与に戻すことが出来ません。

従って、この制度を選択してしまうと、同じ贈与者からの贈与については年間110万円の非課税の枠が使えなくなってしまうため、注意が必要です。

メリットとしては、こちらの贈与を活用して贈与した場合には将来相続財産に持ち戻しとなりますが、贈与時の価額での持ち戻しとなります。

従って、現在の価値は低いけれども将来的には価値が上がりそうな財産(会社の株式や、将来価値が値上がりしそうな不動産)を贈与するのが効果的です。

②こんな方に向いている

・将来相続税がかかりそうにないが、非課税の枠を大きく使って、子や孫に財産を渡したい方

・業績が好調で将来的に株価があがっていくことが見込まれる中小企業オーナー

(3)おしどり贈与(配偶者贈与の特例)

①概要

婚姻期間が20年以上の夫婦の間で居住用の不動産又はその購入資金を贈与した場合には年間2,000万円までは非課税となります。

通常の暦年贈与の非課税の枠と併用が出来ますので合計で2,110万円までは非課税となります。

こちらは夫⇒妻、妻⇒夫のいずれでも構いません。

なお、贈与を受けた人は翌年の3/15までに贈与された不動産、ないしは、贈与された資金で購入した不動産に居住する必要があります。

注意点としてはこちらの特例は贈与税の非課税の枠に収まっても贈与税の申告が必要となることです。

従って、申告を行っていない場合には非課税が適用できず、思わぬ贈与税の負担が生じる可能性がありますのでご注意ください。

②こんな方に向いている

・長年連れ添った配偶者に感謝の気持ちを込めて財産を分け与えたい方

・不動産を購入する際に名義の全部または一部を配偶者にすることで相続税対策をしたい方

(4)障害者への贈与

①概要

障害者の経済的な安定を図るための税制上の優遇措置の一つとして、金銭や有価証券などの財産を信託会社や信託銀行などに信託した際には。特別障害者については6,000万円、特別障害者以外の方については3,000万円を限度として贈与税が非課税となります。

こちらの特例の特徴としては、贈与する人(委託者)と信託銀行など(受託者)との間で障害者(受益者)のための信託契約を締結する必要があります。

なお、非課税を受けるための申告書については、一般的には信託銀行などを通じて税務署に提出されます。

この財産は障害者の生活費や医療費などとして定期的に金銭が支払われるものとなり、もし、障害を持つ両親などが亡くなった場合でも信託銀行などが引き続き財産を管理・運用し、生活のための資金を交付することが可能となります。

②こんな方に向いている

・障害がある子や親族がおり、自身が亡くなった後や認知症になった後でも障害がある方の財産の管理を行ってほしい方

(5)住宅取得資金贈与

①概要

平成33年12月31日までに親や祖父母から住宅を取得するための資金を贈与された場合には、最大3,000万円までは非課税となります。

非課税の限度額は住宅取得の契約締結日に応じて、以下の通り定められています。

なお、この贈与については贈与される側の所得制限が設けられております。

贈与を受ける年の所得金額が2,000万円を超える場合にはこの特例の適用を受けることは出来ません、

ポイントとしては、住宅購入にあたって支払う消費税が10%なのかそれ以外なのか、ということです。

従って、現在住宅を購入しようと考えており、親や祖父母からの援助を受けようと考えている方は、増税分2%を加味しても贈与の枠を大きく使った方が相続税対策となるのか否か、といった検討を行うことが重要となります。

また、こちらの制度は贈与税の申告が必要となってきます。特例を適用して贈与税が0となったとしても申告は必要となりますので注意が必要です。

②こんな方に向いている

・親や祖父母からの援助を受けて住宅を購入しようと考えている方

(6)教育資金贈与

①概要

平成31年3月31日(※)までに30歳未満の方が親や祖父母から教育資金に充てるため、一括で贈与を受けた場合には、もらった方1人につき最大1,500万円までは非課税となります。

このうち、塾や習い事などに充てるものについては500万円までが非課税となります。

(※)平成31年度税制改正において平成33年3月31日まで延長予定

教育資金の考え方としては、扶養している親族に対して支払う教育費については金額がいくらであっても贈与税は課税されません。

しかし、基本的にはその都度都度の贈与が必要となり、また、教育費としてその年中に使用されることが求められます。

この制度では、本来であれば複数年にわたって分割で支払う必要がある教育資金を一括で支払うことが可能である、といった特徴があります。

従って、高齢の方が子や孫の教育資金の援助をしていきたい…ただ、成長するより先に自分の相続が発生してしまうかもしれない、といった場合にはこの制度を活用することにより一括で資金を贈与することが可能となります。

また、本制度での贈与は将来贈与者に相続が発生したとしても相続財産への持ち戻しの対象にはなりません。こちらは贈与者が贈与を行った後、3年以内に相続が発生した場合も同様の取り扱いです。

従って、財産を多くお持ちの高齢の方がこの特例を活用する場合には十分にメリットがあるかと思います。

一方、注意点としては、この特例で贈与された財産はその名の通り教育資金としてのみしか利用ができません。したがって、他の目的で使用した場合には、贈与税の課税対象となります。

また、贈与を受けた者が30歳に達した際に教育資金として使いきれなかった残額があった場合にはその使い切れなかった金額に対して、贈与税が課税されることとなります。

②こんな方に向いている

・金融資産を多く持っている高齢の親や祖父母

(7)結婚・子育て資金贈与

①概要

平成31年3月31日(※)までに20歳以上50歳未満の方が親や祖父母から結婚や子育て資金に充てるため、一括で贈与を受けた場合には、もらった方1人につき最大1,000万円までは非課税となります。

このうち、結婚のための資金(結婚式の費用など)については300円までが非課税となります。

(※)平成31年税制改正において平成33年3月31日まで延長予定

こちらも教育資金と同様の考え方で、扶養している親族の結婚費用や出産などの子育て費用は金額がいくらであっても贈与税は課税されません。しかし、基本的にはその都度都度の贈与が必要となり、また、その年中に使用されることが求められます。

この制度も教育資金贈与と同様に、本来であれば複数年にわたって分割で支払う必要がある結婚子育て資金を一括で支払うことが可能である、といった特徴があります。

ただし、こちらの贈与の注意点は上記の教育資金贈与とは異なり、贈与者に相続が発生した場合には、その贈与を行った金額のうち、未使用分は相続税の課税対象となってしまうことです。

従って、こちらの制度は残念ながら高齢者の方の駆け込み贈与の対策としては活用が出来ないこととなります。

また、50歳に達した際に残額があった場合にはその使い切れなかった金額に対して、贈与税が課税されることとなります。

②こんな方に向いている

・金融資産を多く持っている親や祖父母

いかがでしょうか。

贈与については通常の暦年贈与のみならず、その用途に応じて様々な特例が設けられています。

相続対策をお考えの皆様でも今回ご紹介した贈与の特例の活用を検討してはいかがでしょうか?

税理士法人アイユーコンサルティングは土日祝日、遅い時間でもご相談のご予約が可能です。事業承継でお困りの際には、是非ともご相談ください。

営業統括 七島悠介