2024.09.03

終活で知っておきたい!非課税を活用した相続税の基本と対策

こんにちは。

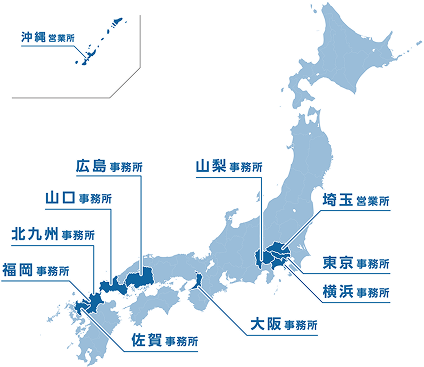

中小企業の事業承継と成長支援に強いアイユーコンサルティンググループです。

今年は記録的な猛暑日が続き、9月に入ったというのに残暑厳しくまだまだ油断できませんね。

さて、今回は終活で知っておきたい!非課税を活用した相続税の基本と対策と題しまして、終活の重要性と相続税対策のポイントをお伝えいたします。

1. 終活と相続税対策の重要性

終活は人生の最終段階に向けた準備の一環であり、特に相続税対策が重要です。相続が発生した際、どれだけの税金がかかるのかは残された家族にとって大きな不安材料となります。

ご自身が持つ財産の全体像は理解されていると思いますが、その財産の「正しい相続税評価額」はご存知でしょうか?特に不動産や権利関係の評価については非常に専門的な知識が必要になってきます。

【過去ブログ】マンション評価を再確認!令和6年1月1日からの評価方法について

相続税は生前に対策を行うことで大幅に減らすことができます。生前に着手することで非課税枠や贈与を最大限活用することが可能です。

そういった意味でも終活は非常に有用です。ご自身のお気持ちの整理をしつつ、財産の整理を行い、対策を練ることで、相続税を抑えつつ残された家族に財産を最大限残せます。家族に負担をかけず、スムーズな財産引き継ぎを実現するために、終活における相続税対策は欠かせません。

2. 非課税枠を活用した相続税の基本知識

相続税には、一定の金額までは課税されない「基礎控除額」が設けられています。

【過去ブログ】相続税の基礎控除と相続人の数え方

また、生命保険金や死亡退職金は特定の条件下で非課税となります。

これらの非課税枠を活用することで、相続税を減らすことが可能です。しかし、正しい知識がないと、本来受けられるはずの非課税枠を活かしきれない可能性があります。

さらに、一次相続後に発生する二次相続も視野に入れないと、予期せぬ多額の納税が発生することがあります。

3. 非課税枠を最大限活かすための終活のポイント

非課税枠を最大限に活用するためには、できるだけ早い時期、例えば【この記事を読み終えた直後から】でも準備を始めることが重要です。金額はさておき、自分にどんな財産があるのか、といったことから書き出し始めることだけでも十分です。現金や預貯金などは把握しやすいでしょう。まずは財産を書き出すことが生前対策の第一歩です。

財産額を把握したら、生前贈与を計画的に行うことで将来の相続財産を減らし、相続税の非課税枠内に収めることができるかもしません。たとえ非課税枠に収められなくても、早期に対策を講じることで相続税を大幅に軽減することが可能です。ただし、これらの対策はタイミングや方法を誤ると、思わぬ税負担につながることもあります。終活(相続対策)において重要なのは、事前に正しい知識を身につけ、計画的に進めることです。

・【過去ブログ】令和6年度以降の贈与について

・【過去ブログ】消費税増税前のいまこそ知っておきたい、贈与の基礎と各種特例制度

<贈与と名義預金の違いは絶対に知っておいてください!>

・【過去ブログ】名義預金の行方

4. 専門家のサポートで安心!相続税対策はお任せください

非課税枠の効果的な活用や、相続税対策には専門知識が必要不可欠です。誤った方法での対策は、かえって家族に負担をかけるリスクがあります。当社では、生前対策から相続税申告、遺言執行や相続手続きまでを一括でサポートできる体制をご提供しています。専門家があなたに最適なプランを提案し、複雑な手続きもお任せいただけます。家族が安心して相続を迎えられるよう、ぜひお気軽にご相談ください。